Un país para ricos

Alfonso Basagoiti, ex-Consejero de Hacienda del Gobierno Vasco, ex-presidente del Círculo de Empresarios y ahora uno de los directores de Euskaltel (empresa que va a repartir un suculento premio entre sus directores por su salida a bolsa) ha dicho que las vacaciones fiscales “se hicieron rematadamente mal” porque la rebaja de impuestos “se aplicó a pocas empresas” y debió hacerse a todas. Si se hubiera hecho así –dice- “no hubiera habido ningún problema con la UE”. No quiere que las empresas paguen impuestos y no dice la verdad cuando afirma que las empresas vascas pagan más impuestos que las españolas.

Alfonso Basagoiti, ex-Consejero de Hacienda del Gobierno Vasco, ex-presidente del Círculo de Empresarios y ahora uno de los directores de Euskaltel (empresa que va a repartir un suculento premio entre sus directores por su salida a bolsa) ha dicho que las vacaciones fiscales “se hicieron rematadamente mal” porque la rebaja de impuestos “se aplicó a pocas empresas” y debió hacerse a todas. Si se hubiera hecho así –dice- “no hubiera habido ningún problema con la UE”. No quiere que las empresas paguen impuestos y no dice la verdad cuando afirma que las empresas vascas pagan más impuestos que las españolas.La realidad es que en base a subvenciones, bonificaciones y exenciones establecidas en el Impuesto de Sociedades, las empresas o pagan muy poco o no pagan nada.

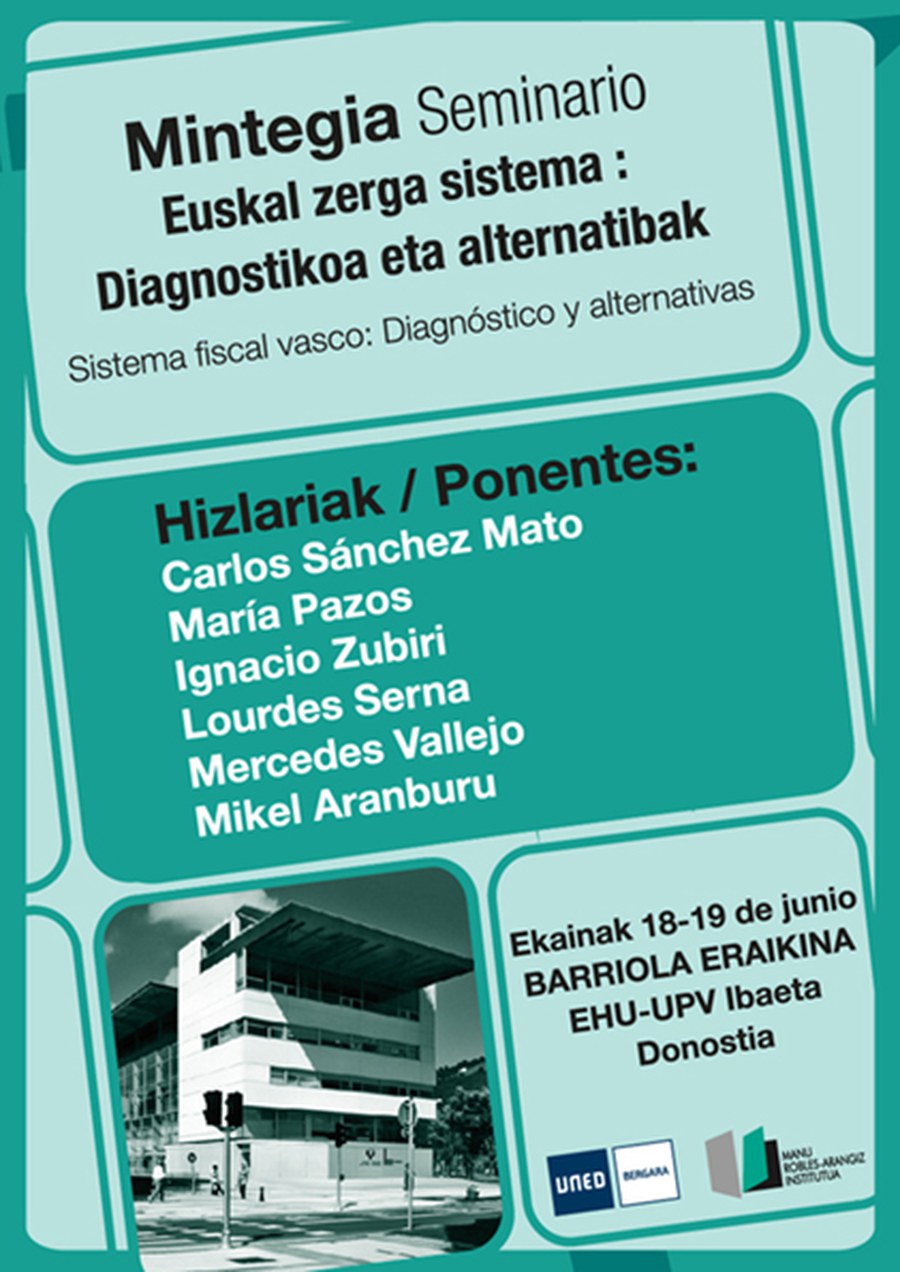

ELA ha celebrado un Seminario sobre fiscalidad en Donostia los días 18 y 19 de Junio. En él se ha analizado el trato fiscal privilegiado para las rentas que no son de trabajo. Estas son las conclusiones del Seminario.

1.- Los gobiernos favorecen la acumulación de capital a la vez que las Haciendas desfiscalizan esas rentas para que no paguen impuestos. Esos mismos Gobiernos con la patronal atacan a los salarios y las Haciendas deciden que los impuestos recaigan, fundamentalmente, sobre las rentas de trabajo. Por eso aumentan las desigualdades. La competencia fiscal entre países basada en la bajada de impuestos al capital y a las empresas destroza un modelo de sociedad justo y solidario. No es casualidad que los países que mejor están respondiendo a la crisis sean los que más presión fiscal y gasto público tienen.

2.- El poder político y económico no tienen ningún interés en materia fiscal en favorecer la información y la participación social. Hacen creer a la ciudadanía que bajando los impuestos a los ricos ganamos todos. Nos tratan como si fuéramos idiotas. Las Haciendas Vascas son un reino de opacidad; una “caja negra” en la que una pequeña élite, muy cercana al mundo empresarial, decide los impuestos.

3.- La capacidad normativa de las Haciendas Vascas (Concierto y Convenio) se concreta en que tengamos 7 puntos de presión fiscal menos que la media europea (incluso menos que en España). De establecer la presión fiscal media europea se recaudarían 6.600 millones de euros más al año. Los beneficiados son las rentas altas, empresariales y de capital. En realidad, desde hace muchos años, no ha existido una política fiscal propia en el ámbito vasco. Las Haciendas de los cuatro territorios se han limitado a copiar y pegar lo que hacia Madrid estableciendo, eso sí, más ventajas fiscales a empresas y capital. Rajoy, para tratar de evitar una debacle electoral, anuncia que bajará los impuestos -a sus amigos- en el IRPF y en Sociedades. ¿Alguien duda sobre qué harán las Haciendas Vascas?

4.- Es un contrasentido que la decisión sobre los ingresos esté en manos de las Administraciones que menos gasto tienen a su cargo, las Diputaciones. Este sistema, en la CAPV, deja la política fiscal en manos de un órgano sin control democrático, el Órgano de Coordinación Tributaria. Hay que acabar con los reinos de Taifas en que se han convertido las Haciendas, garantizar la participación social y establecer la decisión y el control democrático en el Parlamento vasco.

5.- Contrariamente a lo que dicen CONFEBASK y la CEN, la fiscalidad vasca es, de todas las del Estado, la que más privilegios recoge para las empresas. Es un grave error, que también comete la izquierda política, prestar atención solo al tipo nominal (porcentaje) del Impuesto. El tipo nominal por sí mismo no dice mucho sobre lo que en realidad pagan las empresas ya que ha sido pervertido con un sinfín de exenciones, bonificaciones y subvenciones -innumerables e inútiles- pensadas para que las empresas o paguen poco o no paguen nada en el Impuesto de Sociedades.

6.- ELA llama la atención sobre la influencia de la patronal en la decisión de los impuestos. Sufrimos situaciones que debieran estar prohibidas, como que un Secretario General de una patronal pase a ser Diputado de Hacienda. Un ejemplo de esa connivencia han sido las vacaciones fiscales. Una decisión, la de incumplir el mandato de Europa, que fue adoptada de común acuerdo entre las Haciendas y Confebask y por la que hemos tenido que pagar 30 millones de € de multa. La fiscalía, en esa “desobediencia contumaz” que duro muchos años, no ha visto voluntariedad para apreciar delito.

7.- Las normas fiscales vascas regulan sistemas de elusión fiscal para usar sociedades interpuestas con el único objeto de no pagar impuestos. Además, las Haciendas Vascas, no han adoptado ninguna medida efectiva para impedir la evasión de capitales a paraísos fiscales. Al contrario, cuando Madrid ofrece una amnistía fiscal para regularizar los capitales evadidos, nos enteramos por los medios de comunicación que en las Haciendas Vascas existe un trato más favorable para el evasor que el que ofrece el Estado. Los paraísos fiscales existen porque los Gobiernos quieren. Más allá de la hipocresía, los gobiernos no tienen interés en acabar con los ellos; al contrario, los usan como escusa en su cruzada para dar privilegios al capital.

8.- La lucha contra el fraude no es una prioridad de la Haciendas. No hay voluntad y, como consecuencia, tampoco medios humanos suficientes para proceder a inspeccionar las rentas y actividades en las que se concentra el fraude. Si a la pasividad de las Haciendas se le suma la inexistencia de una policía judicial especializada y que los jueces que tramitan los delitos fiscales carecen de una formación específica, es fácil entender por que los delitos fiscales son tan excepcionales. ELA exige reforzar las medidas coercitivas para obligar a las rentas que se refugian en el fraude, la elusión y la evasión a cumplir con sus obligaciones.

9.- ELA exige, además, que la política de distribución de renta se haga por la vía del gasto social y no con ventajas fiscales. La mayor parte de las ventajas fiscales establecidas en los diferentes impuestos (subvenciones, deducciones, exenciones…) tienen un componente netamente regresivo, beneficiando a quien más renta obtiene.

10.- ELA constata -y lamenta- la inmensa fuerza que tiene el sistema para integrar, también en fiscalidad, a las fuerzas políticas que alcanzan responsabilidades institucionales. El resultado no puede ser, en nuestra opinión, que la disputa institucional se haga a costa de relativizar la política social. Sin cambio en la política fiscal es imposible el cambio en la política social. Sin pedagogía fiscal alternativa la derecha seguirá imponiendo políticas antisociales.

El sistema fiscal vasco permite al capital la elusión, la evasión y el fraude. El problema no termina ahí porque, además, ese capital -que no paga impuestos- tiene un gran control sobre el poder político para condicionar que el gasto público se dirija a satisfacer sus intereses destruyendo el gasto social. El seminario ha corroborado que las propuestas de ELA para cambiar el sistema fiscal son, además de necesarias, perfectamente posibles.